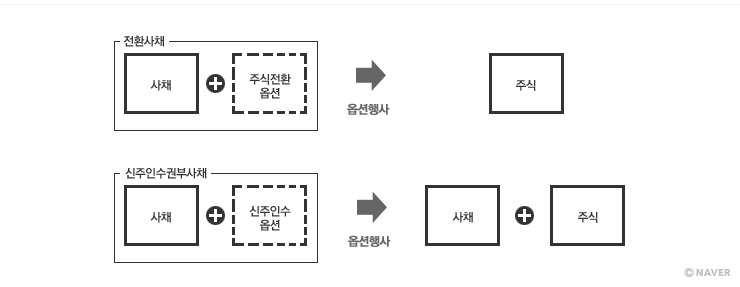

전환사채의 개념과 자주 비교되는 것이 신주인수권부 사채(bond with warrants, BW)다. CB와 BW, 두 상품 모두 기업의 자금조달방법을 다양화하기 위해 활용되고, 기업인수합병(M&A)시 많이 활용된다는 점에서는 같다. 특히 BW는 본질적으로, 채권과 주식을 연결한 조건을 가졌다는 점에서 CB와 같다. 그러나 CB는 전환권 행사에 의해 `채권'의 지위는 사라진다. 반면 BW는 신주인수권 행사와 별도로 만기까지 채권은 그대로 존속된다. 한마디로 BW는 발행 후 일정기간이 지나면 특정한 가격(이를 신주인수가격이라 한다)으로 발행주식을 살 수 있는 자격을 주는 동시에 만기까지 채권의 이자와 원금도 받을 수 있는 상품이다. 주식상승에 따른 자본이득, 채권에서 나오는 이자수입을 다 받기 때문에 BW의 채권 표면이자율은 CB보다 낮다. 둘 사이의 차이는 CB는 주식으로 전환할 수 있는 채권인 반면 BW는 신주인수권이 붙은 회사채라는 것이다. BW는 본질이 채권이라 부를 수 있고, 신주인수권을 행사하려면 별도의 추가자금이 필요하다. 발행기업, 투자자들이 모두 선택하는 이유는?

CB는 한 단계 도약을 노리지만 투자유치에 어려움을 겪는 기업, 채권과 주식의 장점을 모두 취하려는 투자자들에게 폭넓게 이용된다. 왜 그럴까? 우선 자금을 조달해야 하는 기업 입장에서 CB는 자금을 끌어 모으는 비용, 즉 이자비용은 줄이면서 자금을 조달할 수 있다는 장점이 있다. 주식전환권리를 주기 때문에 CB의 이자수준은 일반 채권에 비해 낮다. 현재 재무상태가 취약하지만 연구개발이나 혁신을 통해 한 단계 발전하려는 기업, 거래실적이 적어 자금조달조건이 좋지 않지만 미래를 자신하는 중소기업에게 CB는 자본금확충이나, 채권발행을 대신할 좋은 대안이다. 좋은 의도는 아니지만 기업들 중에는 CB 발행 시 투자자에게 전환권 행사가액을 낮게 정해, 유상증자에 비해 전환사채를 이용하는 것이 자금조달 측면에서 손쉽다는 것을 악용하는 경우도 있었다. 이 경우 해당기업의 주식가치가 떨어지기 때문에 기존 주주들은 간접적으로 피해를 입을 수 있다.

투자자 입장에서 보면 CB는 채권과 주식의 투자이득을 동시에 노릴 수 있는 옵션을 준다. 일반채권보다 다소 낮지만 일정한 이자소득이 보장되는데다 기업의 성장성이 높다고 판단할 경우 전환권을 행사해 주식매각차익을 노릴 수도 있다. 이 때문에 회사의 경영구조를 개선해 수익을 노리는 사모펀드(private equity fund) 중에서는 CB를 이용한 투자에 나서는 경우가 많다. 초기 채권으로 투자한 금액을 경영개선 과정을 보아가며 주식으로 전환해 회사의 자본건전성을 높여주면서, 펀드의 수익도 높여가는 의중인 셈이다.

CB는 기업의 인수합병 과정에서도 그 활용도가 높다. 안정적인 채권투자의 성격과 동시에 인수기업의 잠재적인 지분을 가질 수 있기 때문에 인수합병 과정에서 참가자들을 끌어들이기 유리한 구조를 가지고 있는 까닭이다.

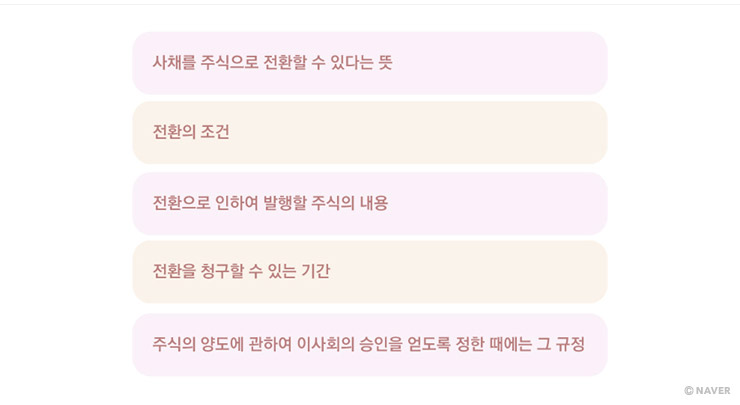

기업과 투자자의 편익을 증진한다는 이런 관점을 인정해 우리나라의 상법도 전환사채의 발행을 인정한다. 그리고 발행절차 등에 관해서도 명확히 규정하고 있다(상법 513∼516조). 상법은 전환사채의 발행, 인수권을 가진 주주의 권리, 발행절차와 등기 등에 대해 독립적인 규정을 가지고 있다. 규정에 따르면 CB의 발행은 회사정관이나 이사회가 전권을 가지고 결정할 수 있다. 상법에서 CB에 직접 표시해야 하는 내용의 예를 들면 아래와 같다.

|